从7月份开始,全球大宗商品市场进入加速下探阶段,国际金价、国际油价及铜价屡屡创下阶段新低。资料显示,彭博社追踪的22种大宗商品中,有18种资产价格跌幅都达到或者超过了20%,进入技术性熊市。巧合的是,这一数据与2008年10月相同。

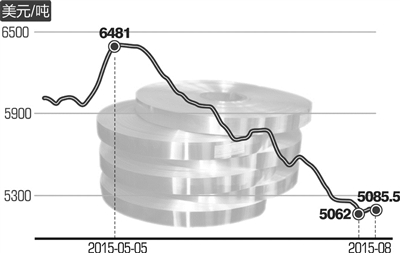

伦敦期铜价格走势图

一个半月内国际油价大跌近30%

首先是国际油价。一个半月内,国际油价大跌近30%,并刷新六年多新低点。

在今年3月中旬到5月初,纽约油价累计涨幅一度超过40%,布伦特油价反弹27%,两大基准油价都突破了每桶60美元。

当国际机构开始唱多的时候,国际油价上演了一场“过山车”行情。截至目前,纽约油价累计跌了28.5%,布伦特油价累计跌了22.9%。在此轮“二次探底”过程中,纽约油价已连续刷新六年多以来的低点,其中,在8月14日盘中,一度跌破每桶40美元。

在专家看来,希腊债务危机及伊朗核问题的和解是触发下半年国际油价变脸的导火线。

广东省油气商会油品部部长姚达明认为,希腊问题缓和,7月伊朗核问题达成全面协议,使得市场担忧未来有更多的原油涌入市场,加剧全球原油供应过剩的压力。

除了供应面的压力之外,美联储可能加息,美元走强给原油、黄金等大宗商品走势也带来了较大压力。

国际铜价触及六年低位

8月17日欧洲市场盘中,伦敦3个月期铜价格下跌。上周,国际铜价触及六年低位(5062美元/吨)。交易商关注中国是否有刺激经济的新举动。

上月中国股灾和希腊危机带来的恐慌在全球蔓延,大宗商品纷纷卷入雪崩。近期又受人民币大幅贬值的影响,担忧中国需求降低,8月12日伦铜、伦铝、伦镍均触及新的六年低位。COMEX(纽约商品交易所)9月期铜也创下2009年7月以来最低价。

中国作为全球最大的铜消费国,约占全球铜需求总量的40%。中国经济形势通常在素有经济晴雨表的“铜博士”身上体现。

财经评论:大宗商品未来还得看中国脸色

大约在一年多前,一位同事的孩子在帮家里卖完废品后跑回家抱怨,这个有偿劳动越来越没意思,因为根本赚不到什么钱了。在孩子眼里,数字是最直观的,同样一堆东西原来能卖50元,现在只能卖25元,付出的劳动是一样的,显然回报不高了。

如果将那堆废品分拆开来看,就不难理解这轮大宗商品的大跌。比如,紫铜一年前还能卖20多元/斤,现在只有13元/斤左右。一年前两个4升装的矿泉水瓶值一毛钱,现在只值五分。前者对应的是铜,后者对应的是石油。

过去的10-15年,大多数大宗商品走出了波澜壮阔的牛市,这和中国经济高速增长是分不开的。年初中国正式成为世界第一石油消耗国,复制了在铜、铁矿石、煤炭等大宗商品上的成就。

对于全球大宗商品原产国来说,中国绝对是一个好买家。需求量长期保持稳定,并且逐年提升不说,关键是因为缺少议价权,不怎么“讨价还价”。这也是全球三大铁矿石厂商敢于把价格拉到190美元/吨高位的原因,要知道2003年一吨铁矿石的价格不过30美元。

不过和这么个好买家做惯了生意,也容易陷入到非理性的繁荣中去。现在我们知道,中国连续十多年的高速增长主要是建立在大量投资上,过的是大消耗低产出的日子,难以为继。一旦中国收紧裤腰带,全球资源性商品的供需平衡就会打破。

举例来说,原来澳大利亚某矿山挖10吨煤,来自中国的订单可能有15吨,怎么卖都可以。后来中国订单下降到10吨,能够达到供需平衡。而现在,这些矿主只接到5吨订单,不可能再卖到原来的价钱。

更重要的一点是,这个模型还是建立在“真实”需求上的,即假设所有的煤运到中国后最终被消耗掉。但事实上,在2008年金融危机后这一点并不成立。

2010年前后,许多大宗商品原产国发现来自中国的需求甚至比之前更旺盛了,许多大宗商品价格也走出了金融危机后的低迷。于是,相关公司更积极地扩产,以求将东西卖到中国。

但随后很多人发现,卖到中国的铁矿石、煤炭、铜都只是堆在港口,没有被送到厂里。因为很多公司采购这些商品,为的不是生产,而是变相向银行获取低廉资金。在中国,这些大宗商品已经变成了一种融资工具。

2013年3月份,中国的铁矿石库存量和国际铁矿石价格产生了严重背离。前者创下了2007年以来的新高,后者却在半年的时间里下跌了25%。

直到这时,运作大宗商品的国际公司才意识到来自中国的需求充满了不真实。这种不真实再叠加经济下行的需求萎缩,为多数大宗商品的牛市画上句号。

至于这轮调整还要持续多久,还得看中国经济的脸色。不过,即便是中国经济恢复了活力,历史也很难简单重复。比如,更强调绿色GDP的政府还会允许使用那么多煤吗?