最高人民法院昨天公布了《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》,该司法解释将从9月1日起施行。

根据该司法解释规定,民间借贷是指自然人、法人、其他组织之间及其相互之间进行资金融通的行为。企业之间为了生产、经营需要签订的民间借贷合同,只要不违反合同法相关规定,法院应予认定。企业为了生产经营的需要而相互拆借资金,司法应当予以保护。

司法解释同时对互联网借贷平台的责任作出规定,如果网络贷款平台的提供者仅提供媒介服务,则不承担担保责任。如果网贷平台的提供者通过网页、广告或者其他媒介明示或者有其他证据证明其为借贷提供担保,法院可以判决其承担担保责任。

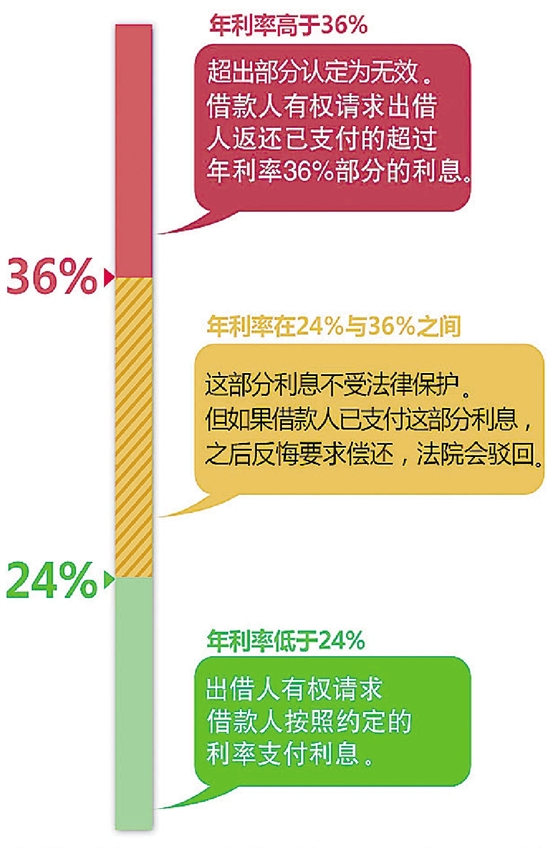

针对民间借贷的利率与利息,该司法解释规定,借贷双方约定的利率未超过年利率24%,出借人有权请求借款人按照约定的利率支付利息,但如果约定利率超过年利率36%,则超过年利率36%部分的利息应当被认定无效,借款人有权请求出借人返还已支付的超过年利率36%部分的利息。

“介于年利率24%和36%之间的利息,也是不受法律保护的。但如果借款人已经偿还了这部分利息,之后又反悔要求偿还,法院同样会驳回。”杜万华说。

司法解释同时规定了民间借贷合同应当被认定为无效的情形,包括套取金融机构信贷资金又高利转贷给借款人,且借款人事先知道或者应当知道的;以向其他企业借贷或者向本单位职工集资取得的资金又转贷给借款人牟利,且借款人事先知道或者应当知道的;出借人事先知道或者应当知道借款人借款用于违法犯罪活动仍然提供借款的;违背社会公序良俗的;其他违反法律、行政法规效力性强制性规定的。新华社

业内解读

“两线三区”明确后,是否会现“反讨债”纠纷?

最高法昨天公布的司法解释,对互联网借贷(P2P)平台的一些问题也作出了规定。

年利率24%、36%这两条分界线,对网贷行业会有哪些影响?记者采访了部分平台负责人和互联网金融研究人员。

盈灿集团副总裁、网贷之家CEO石鹏峰:

借款人有权要回

超出年利率36%的部分

首先,这个《规定》的正式颁布意义重大,覆盖了1991年《最高人民法院关于人民法院审理借贷案件的若干意见》颁布以来的24年间,民间借贷迅猛发展带来的各种新问题。

其次,对于P2P行业争论已久的去担保化问题,也从法律上给出了明确定位,即认同了P2P平台作为信息中介的本质定位,也接受了当前行业普遍承诺垫付的现状。对于平台以各种形式宣称承诺垫付的,法律均对出借人要求平台履行担保责任的请求给予支持。

另外,对于什么是“高利贷”,《规定》也给出了更加明确的“两线三区”解释,即年利率在24%以下的利息,法律支持投资人的合法权利;超过36%的,法律支持借款人要求返还的权利;而24%-36%之间的争议,由出借人和借款人自行协商,并尊重既定发生的事实。

这个《规定》可能会对民间借贷造成较大的影响。在民间借贷实际操作过程中,的确存在不少综合利率超过36%的情况。36%这条分界线的明确,会使得原有的高息借贷关系中借款人有权要求返还超出部分,并可能因此带来相应的诉讼纠纷。

易联天下副总裁陆音:

网络借贷各方的合法权益

都有了保障

2013年以来,P2P网络借贷出现井喷式发展,借贷种类和方式得到了极大的扩张。由于监管主体缺位,行业发展缺乏规范,导致互联网金融平台的角色日益复杂化。

实践中,不少P2P平台出于生存和竞争的各项考虑,在宣传、推广时会告知投资人各种保障投资安全的措施,而平台承担兜底责任就是最常用的一项营销手段。

另一方面,P2P平台为了规避监管,在平台展示、合同签署时又务求避免出现平台承担责任的讯息。如此一来,一旦风险真的发生,投资人再想追究平台的责任,势必变得很艰难。

《规定》对此作出了明确的规定:网络贷款平台的提供者通过网页、广告或者其他媒介明示或者有其他证据证明其为借贷提供担保,出借人请求网络贷款平台的提供者承担担保责任的,人民法院应予支持。

从司法层面上看,新规定进一步规范了网络借贷资本市场的交易秩序,促进了互联网金融行业的良好发展,同时保障了网络借贷各方参与人的合法权益。

中国电子商务研究中心互联网金融部助理分析师陈莉:

投资者选P2P平台

要搞清是否承诺担保

《规定》的出台,明确了网贷平台中介化的属性,平台本身不得提供担保,可以有效遏制问题平台高发。另外,在年利率的划分当中确定了两个数值,不是规定区域,避免了平台之间以高息为诱饵的不良竞争,从而降低了投资风险。

投资者在选择平台时,要明确平台是否承诺担保,并了解其担保能力和平台委托的第三方担保机构的实力,以便之后出现纠纷时,可以有效维权。另外,还要看平台的风控体系以及信息披露是否透明。